Améliorer sa politique salariale grâce à l’épargne salariale et retraite

Quelles sont les principales nouveautés ? Comment cela va impacter les pratiques de rémunération de vos clients ? Nous vous proposons un focus sur ces thématiques qui pourraient intéresser vos clients au cours des discussions de pré-clôtures des comptes 2024.

Prime de partage de la valeur : versement sur les supports d’épargne salariale, mode d’emploi

Mais qu’en est-il pour les autres, les salariés gagnant plus de 3 fois le SMIC et/ou travaillant dans une entreprise de plus de 50 salariés ?

Comment faudra-t-il procéder pour laisser cette possibilité aux salariés concernés ?

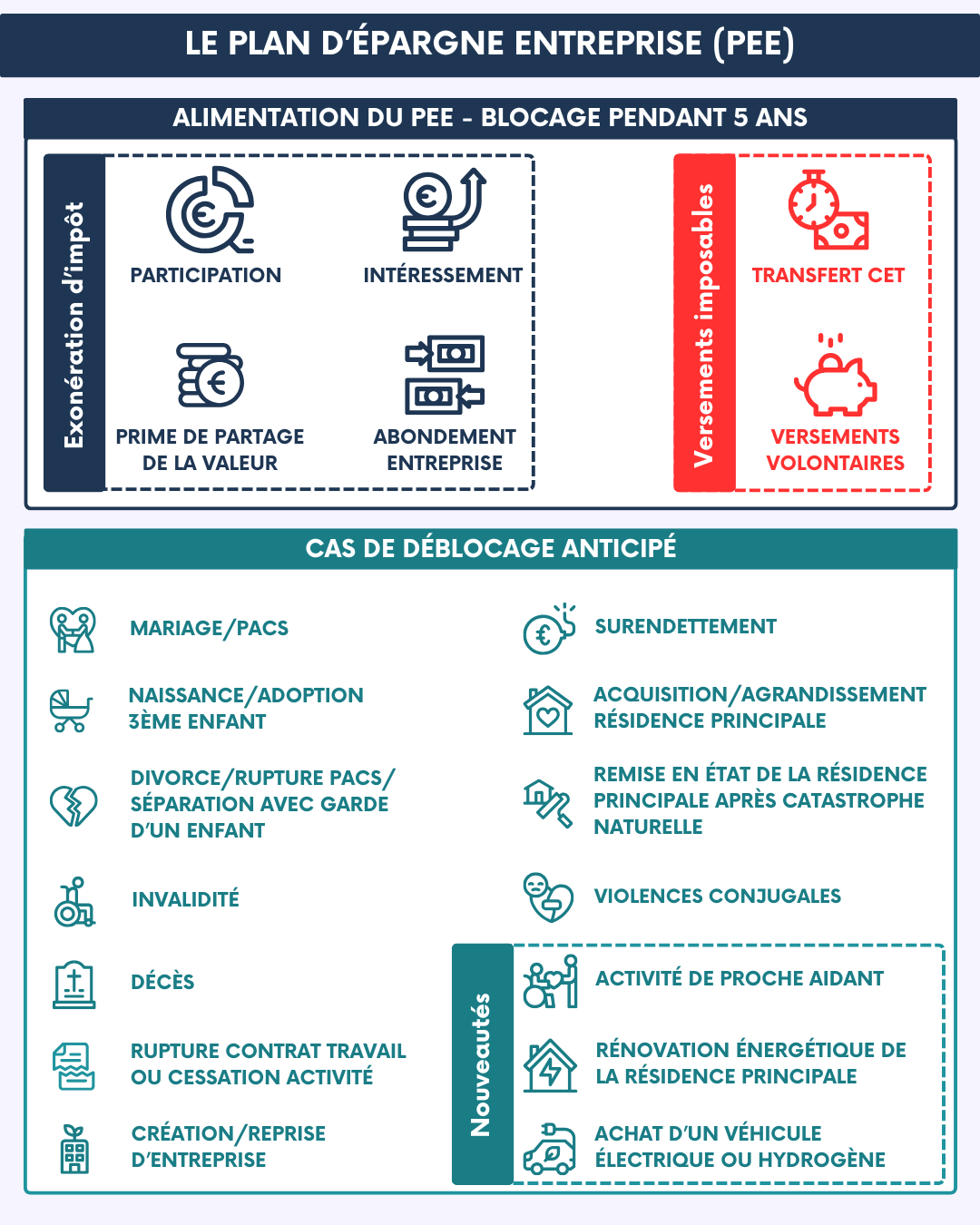

Plan d’épargne entreprise : un support toujours plus attractif pour les salariés

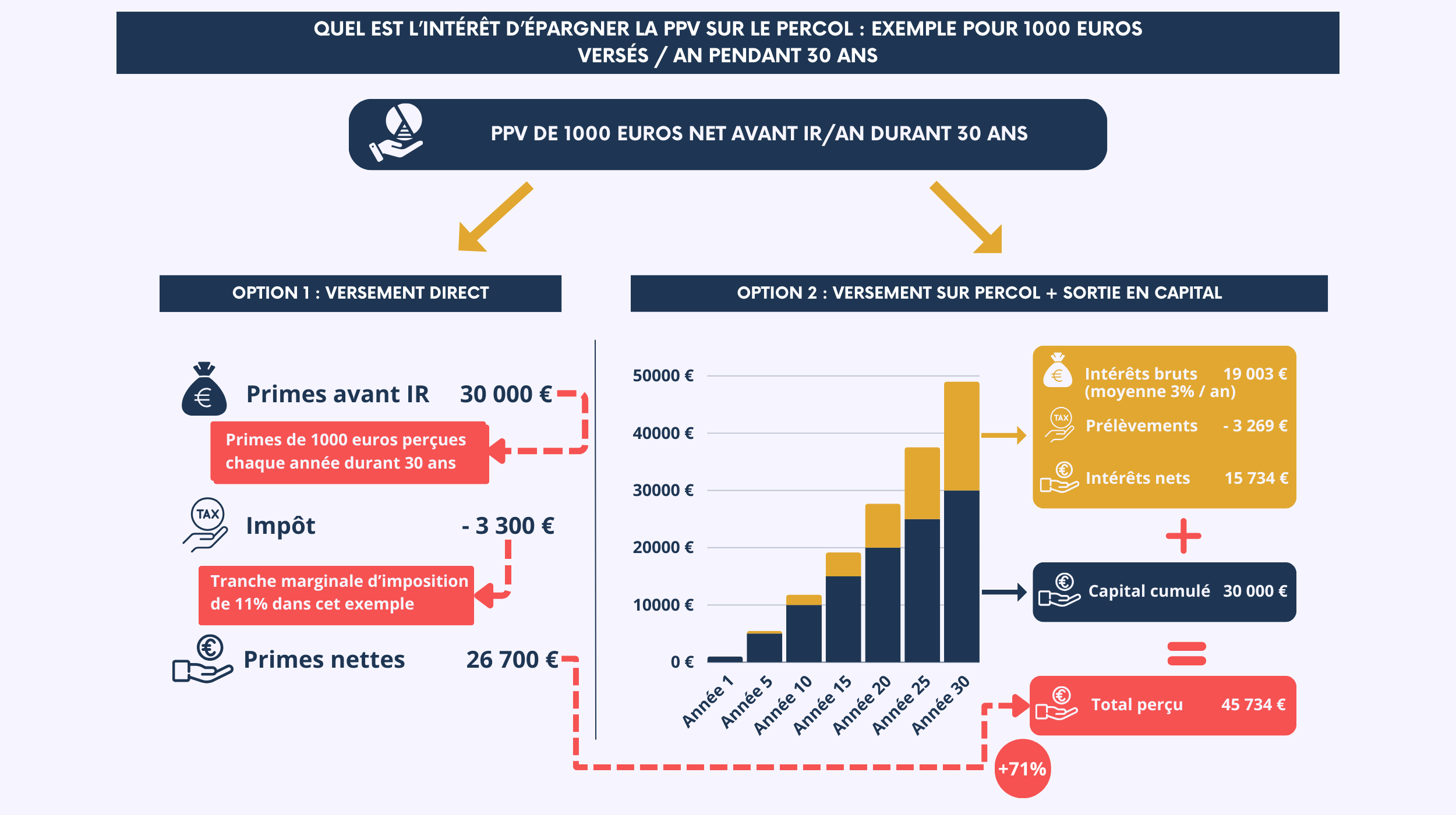

Plan d’épargne retraite collectif (PERCOL) : comment mieux communiquer sur son intérêt à long terme ?

Conclusion

Ces sujets peuvent également vous intéresser

-

Prime de partage de la valeur : une législation toujours plus favorable aux entreprises de moins de 50 salariés

Le succès de la Prime de Partage de la Valeur (PPV) ne se dément pas depuis août 2022 : les entreprises du secteur privé ont ainsi versé plus de 5,2 milliards d’euros de PPV en 2023, après en avoir versé 4,5 milliards l’année précédente. La moyenne des primes perçues par les salariés s’élevait, quant à elle, à 790 euros au 4ème trimestre 2023, selon les données recensées par l’URSSAF.

Découvrez dans cet article, tout ce qu'il faut savoir lorsqu'on est entrepreneur et dirigeants de TPE au sujet de la prime de partage de la valeur.

-

Intéressement et participation : des dispositifs attractifs pour les TPE / PME ?

Attirer et fidéliser les salariés : voilà un défi auquel toutes les entreprises sont confrontées. Cependant, TPE et PME sont souvent moins bien armées pour faire face à ces enjeux puisqu’elles ne disposent que rarement des compétences d’experts en interne.

Il n’existe cependant pas de fatalité. Pour améliorer l'attractivité de votre entreprise, vous devez travailler sur les conditions de travail, l'image et votre politique salariale. Mais parler salaire, ce n’est pas raisonner uniquement en salaire brut. Bien au contraire ! Plus que jamais, votre entreprise se doit de proposer des dispositifs de partage de la valeur afin d’améliorer la rémunération nette proposée à vos salariés.